Diante de uma crise econômica sem precedentes, de 2014 a 2016, o brasileiro demonstrou ser capaz de fazer os ajustes necessários em seu orçamento familiar com o objetivo de reduzir o grau de endividamento. Nesse período de renda mais enxuta e altas taxas de juros, as famílias priorizaram o consumo de bens essenciais e evitaram comprometer sua renda futura com a aquisição de bens duráveis. De dezembro de 2014 a igual mês de 2016, mesmo com o número de famílias crescendo 1,6% no Brasil, o total mensal de rendimentos dessas famílias, que no fim de 2014 era de R$ 256,9 bilhões, foi reduzido para R$ 256,8 bilhões em dezembro de 2016, uma diferença de R$ 135 milhões (ou queda de 0,1%). Como reflexo dessa relativa estagnação ao lado do aumento do número de famílias, a renda média mensal familiar passou de R$ 4.256,63 em 2014 para R$ 4.187,78 em dezembro passado, representando uma queda em termos reais de 1,6%.

De forma ainda mais intensa, no conjunto das capitais brasileiras – foco do estudo -, enquanto o crescimento do número de famílias foi de 1,6%, houve uma redução de 1,1% no total dos rendimentos das famílias, levando a uma queda real de 2,7% do rendimento médio. Nesse contexto de diminuição da renda, a proporção de famílias endividadas nas capitais, após ter apresentado crescimento entre 2014 e 2015 (de 59% para 61%), registrou uma notável queda de 4 pontos porcentuais (p.p.), ao passar de 61% em 2015 para 57% em 2016. Em termos absolutos, isso significa que o número de famílias endividadas no conjunto das capitais caiu de 9,149 milhões no fim de 2014 para 8,868 milhões em dezembro de 2016, ou seja, mais de 280 mil famílias conseguiram sair do endividamento nesse período.

Os dados compõem a sétima edição da Radiografia do Endividamento das Famílias Brasileiras, realizada pela Federação do Comércio de Bens, Serviços e Turismo do Estado de São Paulo (FecomercioSP). O estudo avalia principais aspectos, dimensões e efeitos sobre as famílias da política de crédito no Brasil entre 2014 e 2016, período particularmente turbulento tanto no campo político quanto no econômico. A análise foi feita com base em informações do Banco Central do Brasil, do Instituto Brasileiro de Geografia e Estatística (IBGE) e da Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC).

Com menos famílias endividadas nas capitais entre 2014 e 2016, o valor total mensal dessas dívidas também caiu, em valores reais, cerca de R$ 1 bilhão, passando de R$ 16,8 bilhões em 2014 para R$ 15,8 bilhões no ano passado (queda de 6%). Consequentemente, o valor da dívida média mensal das famílias seguiu o mesmo movimento, ao passar de R$ 1.832 em dezembro de 2014 para R$ 1.777 em dezembro de 2016, um decréscimo de 3% em termos reais, valor também inferior ao constatado em 2015, de R$ 1.851.

Pelo sexto ano consecutivo, o nível de comprometimento médio da renda mensal das famílias brasileiras com dívidas permaneceu estatisticamente estável no mesmo patamar, na casa dos 30% – taxa que pode ser considerada razoavelmente adequada. Em contrapartida, o processo de redução de endividados levou a uma depuração das famílias com capacidade de pagamento de cima para baixo, fazendo com que o conjunto restante tivesse um menor poder aquisitivo relativo. Isso levou à elevação da taxa de famílias com contas em atraso, que passou de 18% em 2014 para 23% em 2015, e assim se mantendo em 2016.

De acordo com a assessoria econômica da FecomercioSP, ficou evidente a elevada racionalidade na administração do orçamento doméstico pelas famílias brasileiras, bem como o alto padrão de discernimento na avaliação das circunstâncias determinantes nas decisões de consumo. Assim, quando o quadro econômico passou a sinalizar para instabilidade e dificuldades de crescimento, imediatamente as famílias passaram a adotar atitudes mais conservadoras e austeras no padrão de seu consumo, evitando o comprometimento da renda futura e antecipando a deterioração da confiança quanto à sua capacidade de manutenção do poder de compra e até mesmo do emprego em futuro próximo.

Juros

No período de 2014 a 2016, especialmente marcado por fortes instabilidades políticas e por um cenário econômico de grandes adversidades, obrigou as autoridades financeiras a utilizar fortemente a política monetária como principal arma de ajuste dos preços, uma vez que a política fiscal esteve (e permanece) engessada por um exacerbado déficit orçamentário. A taxa básica de juros, principal instrumento utilizado, sofreu correções de rumo desde o início de 2013, quando abandonou um período de baixas artificiais e passou por um ciclo de altas que atingiu 14,25%, até a reversão para uma trajetória de quedas no último trimestre de 2016, no auge do quadro recessivo e quando a inflação passou a dar sinais de arrefecimento.

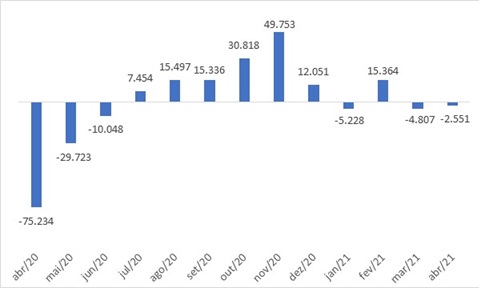

Conforme destacado anteriormente, houve uma redução sistemática do endividamento entre 2014 e 2016, motivada, entre outros fatores, pela expressiva alta nas taxas de juros finais às pessoas físicas, que passou de 49,3% em dezembro de 2014 para 72,4% em dezembro de 2016. Já o saldo do volume das operações de crédito total para pessoas físicas passou de R$ 929 bilhões para R$ 816 bilhões, ou seja, enquanto as operações de crédito no Brasil encolheram 12,2% em termos reais, as taxas médias de juros anuais cresceram 23,1 pontos porcentuais.

Segundo os economistas da FecomercioSP, essas constatações deixam clara a importância da política monetária sobre o dia a dia e sobre a capacidade de consumo da população, pois a taxa de juros representa um elemento relevante no total do orçamento doméstico e, mesmo de forma inconsciente, os consumidores estão evitando o superendividamento. Sob a ótica da saúde financeira e do controle das dívidas das famílias brasileiras, os resultados consolidados obtidos são positivos e alentadores. No entanto, é inevitável observar também as consequências que as atitudes contencionistas do consumo ao longo do tempo trazem para a atividade econômica como um todo, e até mesmo sobre a própria qualidade de vida dos consumidores.

Para a atividade comercial, a recessão iniciada em 2014 produziu uma queda acumulada de 18% nas vendas varejistas no Brasil, fazendo o setor retroceder aos níveis de faturamento de cinco anos atrás. A recuperação dessas perdas deverá demandar ao menos de cinco a seis anos, crescendo a taxas de 3% ao ano, isso apenas para recompor o padrão de faturamento que foi perdido com a recessão atual. O custo é ainda mais significativo lembrando o potencial de geração de renda e de empregos que foi perdido com essa crise de consumo.

Assim, fica evidente a essencialidade do crédito sobre a economia brasileira, mas o ambiente econômico interno praticamente inviabiliza o seu acesso e a disseminação nos níveis adequados. Os custos dos empréstimos no Brasil são cronicamente elevados e isso é decisivo para impedir este objetivo de torná-lo um instrumento cada vez mais importante para o crescimento econômico interno. Nesse sentido, a Entidade pondera que o governo precisa administrar de maneira adequada as contas públicas, por meio de projeto de controle efetivo de gastos que permita reduzir sua pressão no mercado de crédito e, por consequência, diminuir o custo do dinheiro. Enquanto o ajuste não for concretizado, a Federação aponta que o dinheiro que seria destinado ao consumo continuará a ser direcionado ao setor financeiro, que faz a intermediação legítima de recursos entre poupadores e tomadores de dinheiro.

Destaques nas capitais

Novamente, em 2016, Curitiba/PR foi a capital com o maior porcentual de famílias endividadas (87%), seguida por Florianópolis/SC, que também continuou no segundo lugar do ranking (86%), mesmo com a redução de 2 pontos porcentuais em relação a 2014. Destacaram-se ainda Boa Vista/RR (83%), Brasília/DF (78%) e Natal/RN (75%).

Belo Horizonte/MG e Goiânia/GO foram as capitais que, em 2016, apareceram com as menores taxas de famílias endividadas, com 24% e 27%, respectivamente – índices que representam reduções de 21 e 36 pontos porcentuais em relação a dezembro de 2014. Completam a lista das cinco capitais com a menor parcela de famílias endividadas as cidades de Belém/PA (42%), Salvador/BA (51%) e São Paulo/SP (52%).

Já entre as capitais com maiores médias mensais de dívidas por família, Brasília/DF liderou o ranking, com R$ 2.598, seguida por Curitiba/PR (R$ 2.236), São Paulo/SP (R$ 2.111), Porto Alegre/RS (R$ 2.093) e Boa Vista/RR (R$ 1.952). Em contrapartida, as capitais São Luís/MA (R$ 1.045), Maceió/AL (R$1.024), Aracaju/SE (R$ 988), João Pessoa/PB (R$ 813) e Belém/PA (R$ 802) apresentaram os menores valores médios de dívidas por família, em 2016.

Em termos do porcentual de famílias com contas em atraso, Boa Vista/RR foi a capital com maior taxa de endividados, apontando um conjunto de 43% de inadimplentes em dezembro de 2016. Essa taxa, no entanto, já foi maior em 2015, quando acusou um contingente de 48% de famílias inadimplentes. Em seguida, vieram as cidades de Macapá/AP (39%), Belém/PA (39%), Manaus/AM (37%) e Cuiabá/MT (36%). Já Porto Velho/RO (16%), Brasília/DF (15%), Palmas/TO (14%), Belo Horizonte/MG (9%) e João Pessoa/PB (7%) apresentaram as menores taxas.

Já as maiores taxas de comprometimento da renda com dívidas foram vistas em: Manaus/AM (43%), Boa Vista/RR (42%), Natal/RN (37%), Teresina/PI (37%) e Brasília/DF (36%).

No sentido oposto, as famílias de Vitória/ES (26%), Macapá/AP (24%), Belém/PA (21%), Aracaju/SE (18%) e João Pessoa/PB (15%) foram as que menos comprometeram suas rendas com as dívidas, em dezembro de 2016.

Ranking Nacional (2016)

1 – Porcentual de famílias endividadas

5 maiores

Curitiba/PR – 87%

Florianópolis/SC – 86%

Boa Vista/RR – 83%

Brasília/DF – 78%

Natal/RN – 75%

5 menores

São Paulo/SP – 52%

Salvador/BA – 51%

Belém/PA – 42%

Goiânia/GO – 27%

Belo Horizonte/MG – 24%

2 – Número absoluto de famílias endividadas

5 maiores

São Paulo/SP – 2.008.394

Rio de Janeiro/RJ – 1.167.089

Brasília/DF – 718.671

Curitiba/PR – 551.086

Salvador/BA – 486.471

5 menores

Porto Velho/RO – 78.814

Macapá/AP – 76.726

Boa Vista/RR – 74.910

Rio Branco/AC – 68.249

Palmas/TO – 59.290

3 – Parcela da renda mensal comprometida com dívidas

5 maiores

Manaus/AM – 43%

Boa Vista/RR – 42%

Teresina/PI – 37%

Natal/RN – 37%

Brasília/DF – 36%

5 menores

Vitória/ES – 26%

Macapá/AP – 24%

Belém/PA – 21%

Aracajú/SE – 18%

João Pessoa/PB – 15%

4 – Valor médio mensal de dívidas por família

5 maiores

Brasília/DF – R$ 2.598

Curitiba/PR – R$ 2.236

São Paulo/SP – R$ 2.111

Porto Alegre/RS – R$ 2.093

Boa Vista/RR – R$ 1.952

5 menores

São Luís/MA – R$ 1.045

Maceió/AL – R$ 1.024

Aracajú/SE – R$ 988

João Pessoa/PB – R$ 813

Belém/PA – R$ 802

5 – Porcentual de famílias com dívidas em atraso

5 maiores

Boa Vista/RR – 43%

Macapá/AP – 39%

Belém/PA – 39%

Manaus/AM – 37%

Cuiabá/MT – 36%

5 menores

Porto Velho/RO – 16%

Brasília/DF – 15%

Palmas/TO – 14%

Belo Horizonte/MG – 9%

João Pessoa/PB – 7%

Imagem: Freepik